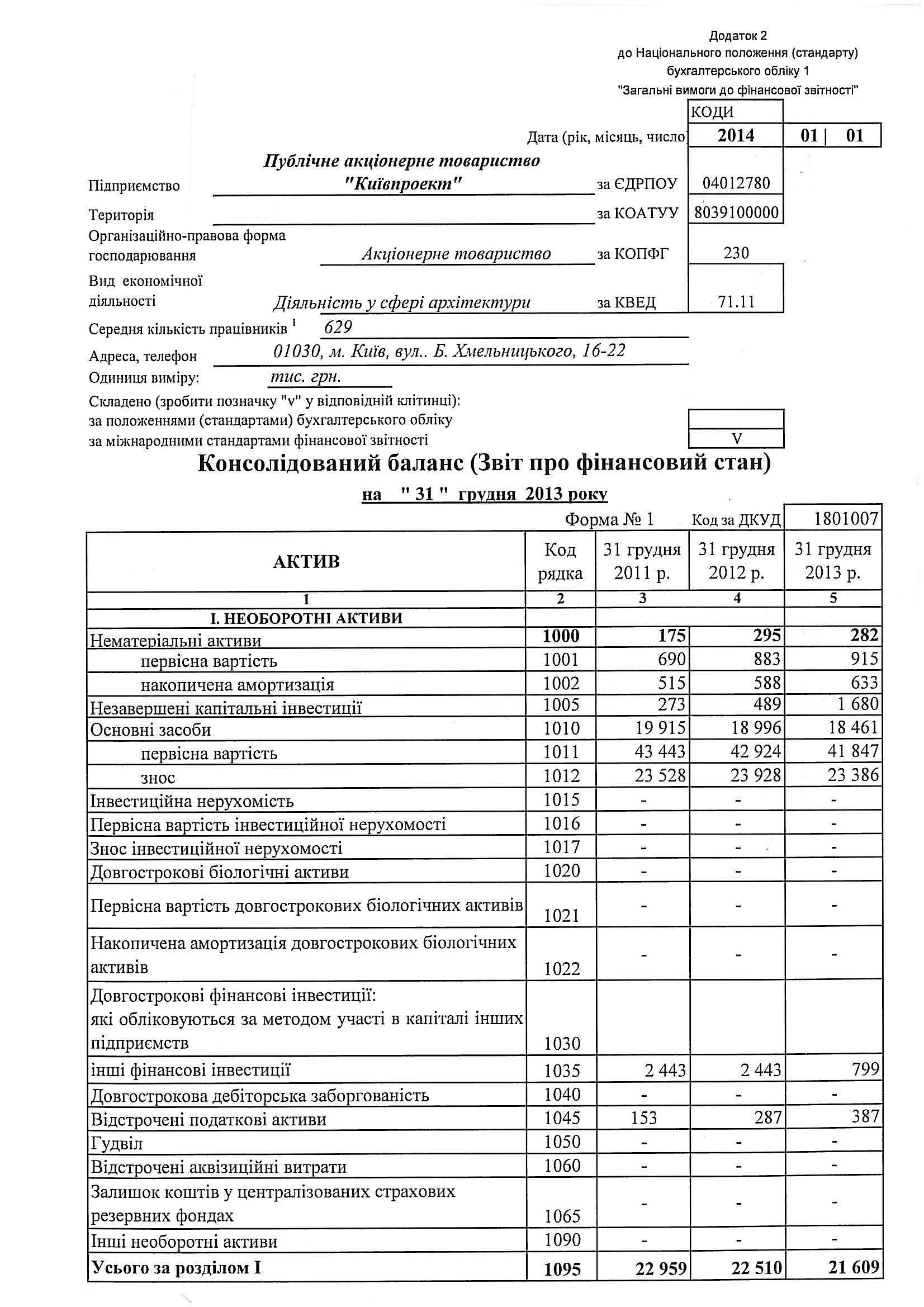

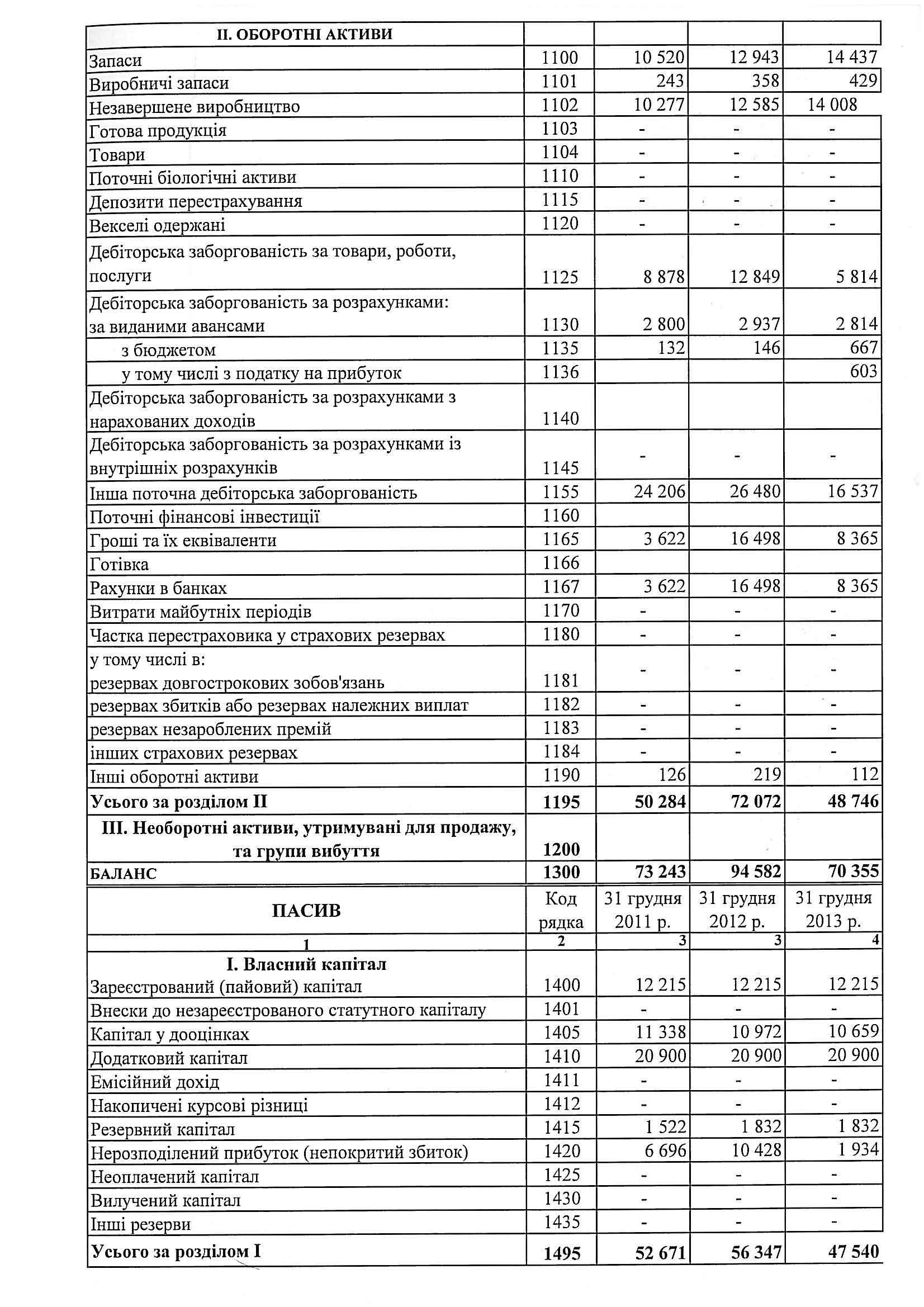

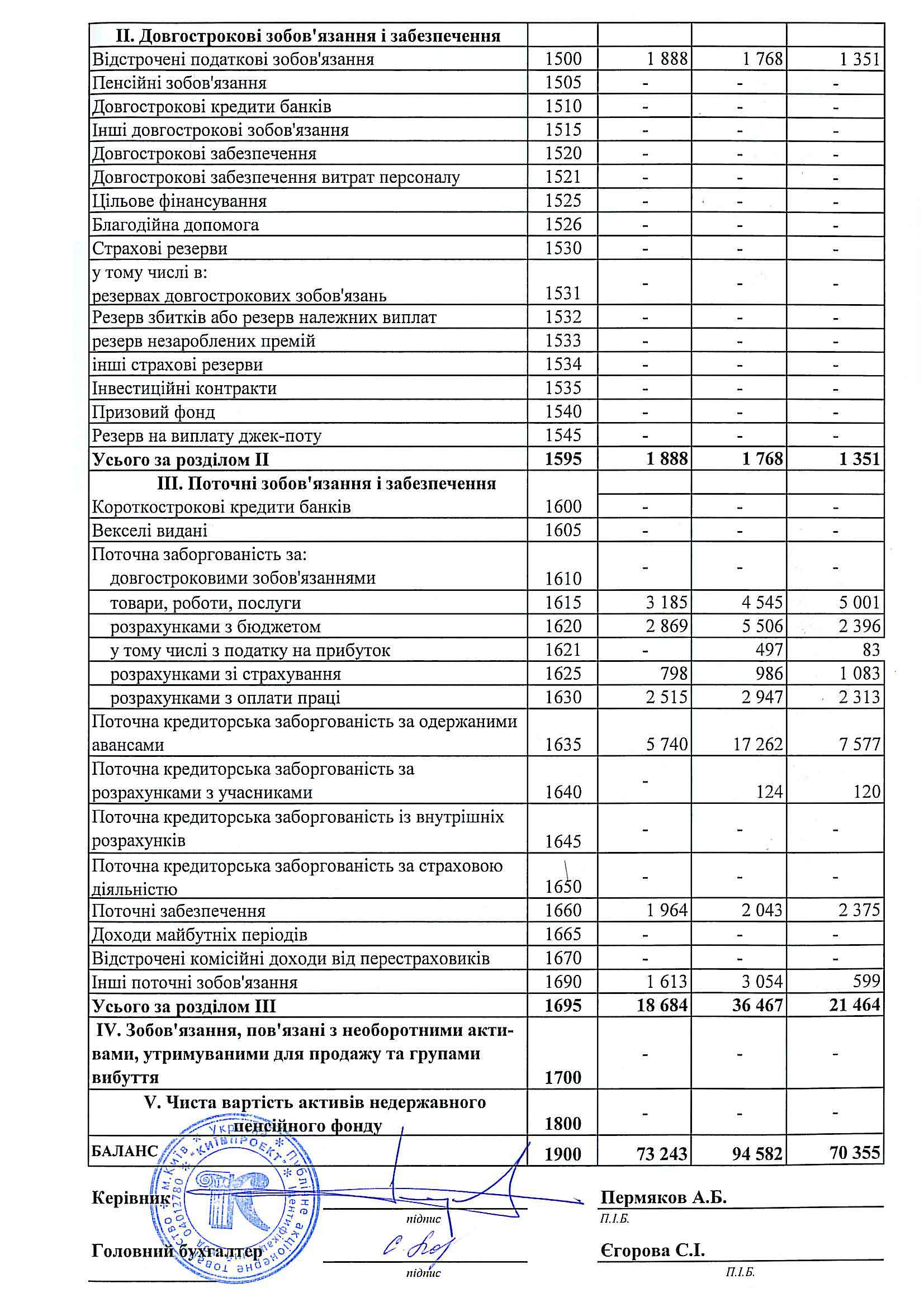

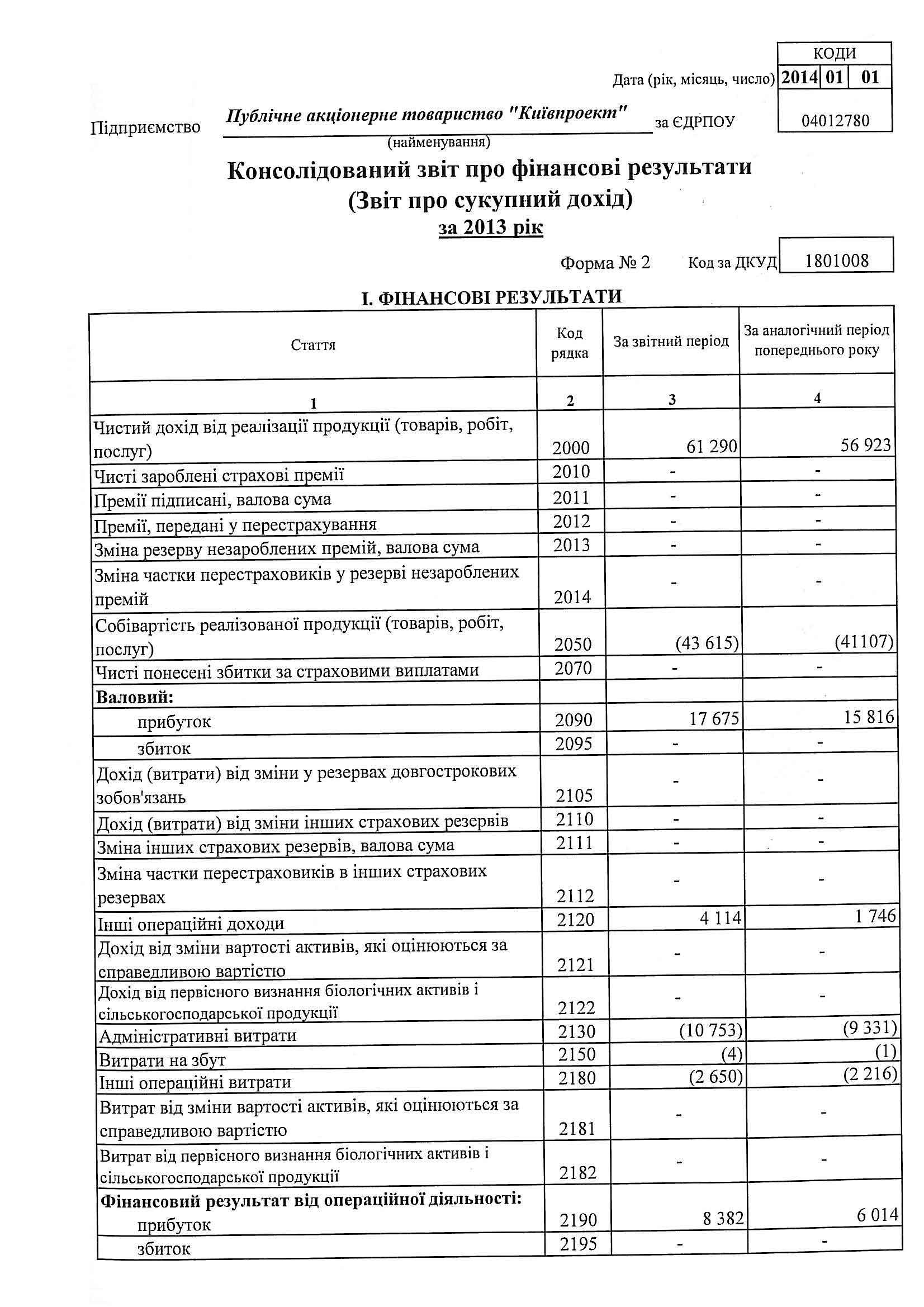

Консолідована фінансова звітність за 2013 рік

ПРИМІТКИ ДО КОНСОЛІДОВАНОЇ ФІНАНСОВОЇ ЗВІТНОСТІ

Публічного акціонерного товариства

«КИЇВПРОЕКТ»

за 2013 рік станом на 31 грудня 2013 року

(в тисячах українських гривень)

1. Загальні відомості про материнську компанію.

1.1. Назва:

Публічне акціонерне товариство «Київпроект»

1.2. Організаційно-правова форма:

Публічне акціонерне товариство

1.3. Місцезнаходження:

Україна, 01030, місто Київ, вул. Богдана Хмельницького, 16-22

1.4. Публічне акціонерне товариство «Київпроект», засноване згідно з наказом Управління комунального майна міста Києва виконавчого органу Київради (Київської міської державної адміністрації ) від 28 грудня 1993року №176 шляхом перетворення державного підприємства –Державного комунального проектного комплексу «Київпроект» - у відкрите акціонерне товариство «Київпроект», відповідно до розпоряджень Представника Президента України в м.Києві від 13.08.1993р. №862 «Про порядок корпоратизації підприємств комунальної власності» та від 23.09.93р. №1018 «Про затвердження переліку підприємств комунальної власності, що підлягають корпоратизації , та графіку її проведення». Товариство зареєстровано Старокиївською державною адміністрацією м.Києва 18.01.1994р. та внесено до єдиного державного реєстру юридичних та фізичних осіб-підприємців Шевченківською районною в місті Києві державною адміністрацією 28.09.2004р. номер запису в ЄДР №1 074 120 0000 001490. Рішенням загальних зборів акціонерів від 02.11.2010року, Протокол №19, повне найменування Товариства змінено та затверджено нове: Публічне акціонерне товариство «Київпроект» та внесено до єдиного державного реєстру юридичних та фізичних осіб-підприємців Шевченківською районною в місті Києві державною адміністрацією 29.11.2010р. номер запису в ЄДР №1 074 105 0017 001490. Проведена заміна свідоцтва про державну реєстрацію у зв’язку зі зміною назви юридичної особи серія А01 №727264.

1.5. Вищим органом управління ПАТ «КИЇВПРОЕКТ» є Загальні збори акціонерів

1.6. Середня кількість працівників протягом 2013 року складала – 629 осіб, станом

на 31.12.2013 р. – 593 осіб.

1.7. Основні види діяльності:

- діяльність у сфері архітектури (КВЕД 71.11);

- діяльність у сфері інжинірингу, геології та геодезії, надання послуг технічного консультування в цих сферах (КВЕД 71.12);

- надання в оренду власного нерухомого майна (КВЕД 68.20).

1.7. Ліцензії

|

Вид діяльності

|

Номер ліцензії (дозволу)

|

Дата видачі

|

Державний орган, що видав

|

Дата закінчення дії ліцензії (дозволу)

|

|

Господарська діяльність, пов’язана із створенням об’єктів архітектури

|

Серія АГ № 573024

|

30 грудня 2010 р.

|

Державна архітектурно-будівельна інспекція Міністерства регіонального розвитку та будівництва України

|

7 липня 2015 р.

|

|

Надання послуг і виконання робіт протипожежного призначення

|

Серія АГ № 595573

|

23 вересня 2011 р.

|

Державна інспекція техногенної безпеки України

|

Необмежений з 21.09.2011 р.

|

2. Інформація про корпоративне управління ПАТ «КИЇВПРОЕКТ» у відповідності до Закону України «Про акціонерні товариства» від 17.09.2008 р. № 514-VI.

Система корпоративного управління ПАТ «КИЇВПРОЕКТ»(далі – товариство) відповідає вимогам Закону України «Про акціонерні товариства» та вимогам Статуту Товариства

Стан корпоративного управління задовільний.

В товаристві функціонують наступні органи корпоративного управління:

· Загальні збори акціонерів – вищий орган товариства;

· Наглядова рада – орган товариства, що контролює та регулює діяльність виконавчого органу, здійснює захист прав акціонерів товариства;

· Правління - виконавчий орган товариства;

· Ревізійна комісія – орган, що проводить перевірки фінансово-господарської діяльності товариства.

В товаристві є корпоративний секретар – особа, яка вiдповiдає за взаємодію акціонерного товариства з акціонерами.

Формування складу органів корпоративного управління товариства здійснюється відповідно до Статуту.

В товаристві розроблені наступні внутрішні положення:

- Положення про Загальні збори акціонерів;

- Положення про Наглядову Раду;

- Положення про Правління;

- Положення про Ревізійну комісію.

Правовий статус, порядок підготовки, скликання та проведення Загальних зборів акцiонерiв товариства, а також прийняття ними рішень закріплено в Статуті товариства та Положенні про Загальні збори акціонерів.

Щорічні загальні збори акціонерів проводились в термін, визначений відповідно до вимог статті 32 Закону України «Про акціонерні товариства» - до 30 квітня. У звітному році чергові загальні збори були оголошені на 24.04.2013 р. Збори не відбулися за відсутності кворуму акціонерів. Позачергові загальні збори, оголошені на 17.06.2013 р. та 16.07.2013 р., також не відбулися за відсутності кворуму акціонерів.

До Наглядової ради загальними зборами акціонерів обрано 5 осіб. Фактична періодичність засідань наглядової ради вiдповiдає вимогам ст. 55 Закону України «Про акцiонернi товариства» та вимогам Статуту, згідно з якими засідання наглядової ради проводяться в мiру необхiдностi з перiодичнiстю, визначеною Статутом, але не рідше одного разу на квартал.

Згідно із Законом України «Про акцiонернi товариства», Наглядова рада акціонерного товариства може прийняти рішення щодо запровадження в товаристві посади внутрішнього аудитора (створення служби внутрішнього аудиту). Наглядова рада товариства не приймала рішення щодо запровадження в товаристві посади внутрішнього аудитора.

До складу Правління обрано 5 осіб: Голова Правління, перший заступник Голови Правління, члени Правління, що відповідає вимогам Закону України «Про акціонерні товариства» та положенням Статуту. Протягом звітного року Правління товариства здійснювало поточне управління фінансово-господарською діяльністю в межах повноважень, які встановлено Статутом товариства та Положенням про Правління.

Вiдповiдно до Статуту товариства кiлькiсний склад та члени Ревiзiйної комiсiї обираються Загальними зборами акцiонерiв, що вiдповiдає вимогам ст. 33 Закону України «Про акціонерні товариства» щодо виключної компетенції загальних зборів. До складу Ревізійної комісії обрано 3 особи, що відповідає ст. 73 Закону України «Про акціонерні товариства» та положенням Статуту.

Контроль за фінансово-господарською діяльністю акціонерного товариства протягом звітного року здійснювався Ревізійною комісією.

Фактична реалізація функцій ревізійної комісії протягом звітного року пов’язана з перевіркою фінансово-господарської діяльності акціонерного товариства за 2013 рік.

Інформація про випадки виявленого шахрайства.

Протягом 2013 року системою корпоративного управління товариства не було виявлено фактів шахрайства ні з боку працівників товариства, ні з боку управлінського та найвищого персоналу товариства, ні з боку третіх осіб.

3. Економічне середовище

Товариство усвідомлює, що на процес рішення поставлених завдань будуть впливати фактори зовнішнього та внутрішнього середовища, які будуть стримувати або стимулювати його розвиток. Керівництво товариства вважає за доцільне окреслити коло таких найбільш впливових зовнішніх та внутрішніх факторів.

Фактори зовнішнього середовища: політична та економічна криза,темпи росту ВВП; інфляційні процеси; монетарна політика НБУ; рівень грошових доходів населення, величина та динаміка заборгованості по виплаті заробітної плати, пенсій; платіжна дисципліна; законодавча база (в т.ч. податкове законодавство та законодавство), її стабільність і прозорість; кредитоспроможність та платоспроможність клієнтів товариства; ступінь розвитку фондового ринку; інвестиції та приватизаційні процеси; розвиненість відносин з інститутами держави та суспільства; тенденції розвитку підприємницької діяльності, ступінь розвитку жорстокої конкуренції в центрі та регіонах.

Внутрішні фактори: рівень професійних знань, вмінь та навичок персоналу; технологічна ефективність; гнучкість системи управління товариством, та її адекватність завданням, які стоять перед ним; конкурентоспроможність товариства в різних сегментах ринку; рівень ризику по операціях з покупцями; структура, строковість, стабільність та вартість ресурсів; рівень розвитку інформаційної системи товариства, її спроможність забезпечувати підтримку прийняття управлінських рішень своєчасною та адекватною інформацією; розвиненість відносин з клієнтами, спектр продукції та послуг, їх якість і вартість.

Існуючий вищеописаний стан економіки країни та тенденції її розвитку дозволяють зробити найбільш точним лише короткочасний прогноз зовнішнього середовища, в якому буде діяти товариство, в залежності від змін якого необхідно буде вносити корективи у перелік поставлених завдань та комплексу заходів по їх реалізації.

4. Плани щодо безперервної діяльності.

Станом на 31.12.2013 р. управлінським персоналом було здійснено оцінку, згідно з якою Група буде в подальшому здійснювати свою діяльність на підставі принципу безперервності. Управлінському персоналу не відомо про будь-які події або умови, крім наявності в Україні політичної та економічної кризи, які можуть (окремо або разом) стати підставою для значних сумнівів у здатності Групи продовжувати свою діяльність на безперервній основі.

5. Основні припущення, що стосуються майбутнього, та основні джерела невизначеності оцінок на кінець звітного періоду, які становлять значний ризик спричинити суттєве коригування балансової вартості активів та зобов’язань в наступному фінансовому році.

При підготовці фінансової звітності управлінський персонал здійснював попередні оцінки впливу невизначених майбутніх подій на окремі активи та зобов’язання. Такі попередні оцінки базуються на інформації, яка наявна на дату фінансової звітності, тому фактичні результати у майбутньому можуть відрізнятися від таких оцінок.

6. Основа підготовки фінансової звітності.

Ця фінансова звітність за рік, що закінчився 31 грудня 2013 року, є фінансовою звітністю, підготовленою у відповідності до Міжнародних стандартів фінансової звітності (далі – МСФЗ). Датою переходу товариства на МСФЗ є 01 січня 2012 року.

Функціональною валютою ведення бухгалтерського обліку є гривня (надалі – «грн.»). Фінансова звітність представлена в тисячах українських гривень (далі – тис. грн.), якщо не зазначено інше.

Ця фінансова звітність складена на основі облікових даних ПАТ «КИЇВПРОЕКТ» та його дочірніх компаній, відповідним чином скоригованих і перекласифікованих для представлення згідно з МСФЗ.

Ця фінансова звітність є консолідованою фінансовою звітністю. Вона включає фінансову звітність ПАТ «КИЇВПРОЕКТ» та його дочірніх компаній.

ПАТ «КИЇВПРОЕКТ» має 10 (десять) дочірніх компаній:

|

№

|

Найменування дочірньої компанії

|

Частка в статутному капіталі

|

Собівартість інвестиції, тис. грн.

|

|

1

|

1. ДП «Інститут «Київгео» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

2

|

2. ДП «Інститут «Київдормістпроект» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

3

|

3. ДП «Інститут генерального плану міста Києва»

|

100 %

|

20

|

|

4

|

4. ДП «Інститут «Київжитлопроект» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

5

|

5. ДП «Інститут «Київінжпроект» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

6

|

6. ДП «Київметалпроект» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

7

|

7. ДП «Інститут «Київпроект-1» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

8

|

8. ДП «Інститут «Київпроект-5» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

9

|

9. ДП «Інститут «Київтелекомелектропроект» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

|

10

|

10. ДП «Інститут «Київцивільпроект» ПАТ «КИЇВПРОЕКТ»

|

100 %

|

20

|

ПАТ «КИЇВПРОЕКТ» та його дочірні компанії (надалі – Група) повністю консолідуються з дати придбання, тобто, з дати отримання контролю над дочірніми компаніями, та продовжують консолідуватися до дати втрати такого контролю. Фінансова звітність дочірніх компаній підготовлена за той самий звітний період, що і звітність товариства (материнської компанії) на підставі послідовного застосування облікової політики для всіх компаній Групи. Всі внутрішньогрупові залишки, операції, нереалізовані прибутки, що виникають в результаті здійснення операцій всередині Групи, а також дивіденди, повністю виключені.

Якщо Група втрачає контроль над дочірньою компанією, вона:

- припиняє визнання активів та зобов’язань дочірньої компанії;

- визнає справедливу вартість отриманої винагороди;

- визнає справедливу вартість інвестиції, що залишилася;

- визнає отриманий в результаті операції прибуток або збиток у складі прибутків або збитків;

- перекласифікує частку материнської компанії в раніше визнаних компонентах іншого сукупного доходу до складу прибутків або збитків, або нерозподіленого прибутку, в залежності від вимог.

7. Принципи облікової політики.

Принципи облікової політики, що використані при підготовці цієї фінансової звітності, представлені нижче.

7.1. Фінансові активи, доступні для продажу.

Фінансові активи, доступні для продажу, визнаються коли Група стає стороною за договором у відношенні таких активів. Первісна їх оцінка здійснюється за справедливою вартістю, до якої додаються витрати на операцію, які прямо відносяться до придбання фінансових активів. Справедлива вартість визначається на базі котирувальної ринкової ціни. Якщо фінансовий актив не має котирувань, то такий фінансовий актив оцінюється за справедливою вартістю, яка базується на результатах нещодавнього продажу непов’язаним третім сторонам, або шляхом розрахунку дисконтованих грошових потоків (лише для боргових цінних паперів). Виняток складають інвестиції в інструменти власного капіталу, за якими відсутні котирувальні ринкові ціни на активному ринку та чия справедлива вартість не може бути надійно оцінена, а також пов’язані з ними похідні інструменти, які оцінюються за собівартістю. Проценти за фінансовими активами, доступними для продажу, розраховані за методом ефективної ставки, відображаються у Звіті про фінансові результати (Звіті про прибутки та збитки) за статтею «Процентні доходи». Дивіденди за доступним для продажу інструментом власного капіталу визнаються як прибуток, коли встановлено право Групи на отримання платежу.

Зміни справедливої вартості вказаної категорії фінансових активів відображаються в іншому сукупному прибутку (та, відповідно, у власному капіталі) у тому періоді, у якому вони виникли. Якщо зменшення справедливої вартості доступного для продажу фінансового активу визнано в іншому сукупному прибутку та є об’єктивне свідчення зменшення корисності активу, кумулятивний збиток, який був визнаний в іншому сукупному прибутку, виключається з власного капіталу і визнається у прибутку чи збитку як коригування внаслідок перекласифікації в сумі, яка дорівнює різниці між вартістю його придбання і поточною справедливою вартістю, за вирахуванням збитку від зменшення корисності цього фінансового активу, раніше визнаного у прибутку чи збитку. Якщо в наступному періоді справедлива вартість боргового інструмента, класифікованого як доступний для продажу, збільшується і це збільшення може бути об’єктивно пов’язаним із подією, що має місце після визнання збитку від зменшення корисності, то збиток від зменшення корисності сторнується і визнається у прибутку чи збитку. Збитки від зменшення корисності інвестицій в інструменти власного капіталу, визнані в прибутку чи збитку, не сторнуються.

7.2. Дебіторська заборгованість.

Дебіторська заборгованість є непохідним фінансовим активом та визнається тільки коли Група стає стороною контрактних положень. Первісна оцінка дебіторської заборгованості здійснюється за справедливою вартістю плюс витрати на операцію, які прямо відносяться до цього фінансового активу. Справедливою вартістю дебіторської заборгованості є справедлива вартість наданої (отриманої) компенсації. Подальша оцінка здійснюється за амортизованою собівартістю, з урахуванням збитків від зменшення корисності.

Станом на кожну звітну дату Група оцінює, чи існують об’єктивні свідчення того, що корисність дебіторської заборгованості зменшилася. Балансова вартість дебіторської заборгованості зменшується через рахунок резерву під знецінення з одночасним визнанням збитку за звітний період. Якщо в наступному періоді величина збитку від зменшення корисності зменшується і це зменшення може бути об’єктивно співвіднесено із подією, що має місце після визнання зменшення корисності, то раніше визнаний збиток від зменшення корисності сторнується. Сторнування не повинне призводити до такої балансової вартості, яка перевищує суму, що її мала б амортизована вартість у разі невизнання зменшення корисності на дату сторнування. Резерв під знецінення дебіторської заборгованості визначається розрахунковим методом на підставі історичних даних щодо дебіторської заборгованості Групи.

7.3. Інвестиції, утримувані до погашення.

Інвестиції, утримувані до погашення, визнаються, коли Група становиться стороною за договором щодо таких активів. Первісна оцінка здійснюється за справедливою вартістю плюс витрати на операцію, які прямо відносяться до цих фінансових активів. Подальша оцінка здійснюється за амортизованою вартістю з використанням методу ефективної ставки відсотка. Наприкінці кожного звітного періоду Група оцінює, чи існують об’єктивні свідчення того, що корисність інвестицій, утримуваних до погашення, зменшилася. При наявності об’єктивних свідчень того, що відбувся збиток від зменшення корисності інвестицій, утримуваних до погашення, величина збитку визначається як різниця між балансовою вартістю активу та теперішньою вартістю попередньо оцінених майбутніх грошових потоків, дисконтованих за первісною ефективною ставкою відсотка. Сума втрат від зменшення корисності за інвестиціями, утримуваними до погашення (інвестиції в боргові цінні папери) визначається як різниця між їх балансовою вартістю та теперішньою вартістю попередньо оцінених майбутніх грошових потоків, дисконтованих за первісною ефективною ставкою відсотка. Ця різниця визнається витратами звітного періоду.

7.4. Основні засоби.

Для обліку та складання звітності основні засоби поділяються на наступні класи (групи):

· земельні ділянки;

· будівлі, споруди і передавальні пристрої;

· машини та обладнання (у т.ч. обчислювальна техніка);

· транспорті засоби;

· інструменти, прилади, інвентар (меблі);

· інші основні засоби;

· інші необоротні матеріальні активи.

Критерії визнання: існує ймовірність того, що майбутні економічні вигоди, пов’язані з об’єктом, надійдуть до Групи, і собівартість об’єкта може бути достовірно оцінена.

Методи оцінки основних засобів.

Первісна оцінка об’єктів всіх груп основних засобів здійснюється за собівартістю, що включає:

- ціну придбання (у т.ч. імпортні мита, податки, які не відшкодовуються);

- будь-які витрати, які безпосередньо пов’язані з доставкою активу до місця розташування та приведення його в стан, необхідний для експлуатації;

- попередньо оцінені витрати на демонтаж, переміщення об’єкта та відновлення території, зобов’язання за якими Група на себе бере.

Подальша оцінка основних засобів здійснюється за собівартістю мінус будь-яка накопичена амортизація та будь-які накопичені збитки від зменшення корисності.

Амортизація за всіма групами основних засобів нараховується із застосуванням прямолінійного методу. Земля має необмежений термін експлуатації і тому не амортизується. Термін корисного використання та метод амортизації переглядаються один раз на рік.

7.5. Нематеріальні активи.

Нематеріальні активи – немонетарні активи, які не мають фізичної субстанції та можуть бути ідентифіковані, тобто можуть бути відокремлені або відділені від Групи або виникають внаслідок договірних або інших юридичних прав (незалежно від того, чи можуть вони бути відокремлені). Нематеріальні активи визнаються лише тоді, коли існує ймовірність того, що майбутні економічні вигоди, що відносяться до активу, надходитимуть Групі та собівартість активу можна достовірно оцінити.

В момент первісного визнання нематеріальні активи оцінюються за собівартістю. Наступна оцінка здійснюється за собівартістю за вирахуванням накопиченої амортизації та накопичених збитків від зменшення корисності.

Амортизація всіх класів (груп) нематеріальних активів нараховується із застосуванням прямолінійного методу. Термін корисного використання та метод амортизації переглядаються один раз на рік.

7.6. Податок на прибуток.

Витрати з податку на прибуток формуються як сума поточних податкових витрат, розрахованих на базі оподатковуваного прибутку за правилами податкового законодавства, та відстрочених податкових витрат (доходів). Відстрочені податкові витрати (доходи) виникають внаслідок визнання в прибутку чи збитку відстрочених податкових активів та/або відстрочених податкових зобов’язань.

Відстрочені податкові зобов’язання визнаються щодо всіх тимчасових різниць, що підлягають оподаткуванню, крім випадків, коли такі різниці виникають від первісного визнання активу чи зобов’язання. Відстрочений податковий актив визнається щодо всіх тимчасових різниць, що підлягають вирахуванню, тією мірою, якою є ймовірним, що буде отримано оподатковуваний прибуток, до якого можна застосувати тимчасову різницю, яка підлягає вирахуванню, за винятком ситуацій, коли відстрочений податковий актив виникає від первісного визнання активу або зобов’язання. Отримання достатнього оподатковуваного прибутку є ймовірним тоді, коли відстрочений податковий актив може бути зарахований проти відстроченого податкового зобов’язання, яке відноситься до того самого податкового органу, та буде відновлено в тому самому періоді, що і актив, або в тому періоді, в якому збиток, що виникає з активу, може бути віднесений на попередній або послідуючий період. У випадках, коли немає достатніх відстрочених податкових зобов’язань щоб зарахувати відстрочений податковий актив, актив відображається в тій мірі, в якій ймовірно виникнення достатнього оподатковуваного прибутку в майбутніх періодах.

7.7. Забезпечення.

Забезпечення визнаються, якщо

- Група має теперішню заборгованість внаслідок минулої події;

- ймовірно, що для погашення заборгованості буде необхідним вибуття ресурсів, які втілюють в собі економічні вигоди;

- суму заборгованості можна достовірно оцінити.

Визнане забезпечення оцінюється за сумою, яка є найкращою оцінкою видатків, необхідних для погашення теперішньої заборгованості на кінець звітного періоду.

7.8. Запаси.

Запаси при первісному визнанні обліковуються за собівартістю придбання. Собівартість запасів включає всі витрати на придбання, витрати на переробку та інші витрати, понесені під час доставки запасів до їх теперішнього місцезнаходження та приведення їх у теперішній стан. В Балансі (Звіті про фінансовий стан) запаси відображаються за найменшою із двох величин: первісною вартістю або вартістю реалізації. Уцінки відображаються шляхом створення резерву під знецінення запасів. Вартість рекламних запасів відноситься на витрати в момент придбання. Собівартість одиниць запасів визначається шляхом використання конкретної ідентифікації їх індивідуальної собівартості.

7.9. Дохід.

Дохід від реалізації послуг визнається в тому періоді, в якому послуги надані, з посиланням на ступінь завершеності операції. Ступінь завершеності операції визначається наступним методом: послуги, надані на певну дату, визначаються як відсоток до загального обсягу послуг.

Дохід визнається, тільки коли є ймовірність надходження до Групи економічних вигід, пов’язаних з операцією. Але, в разі виникнення невизначеності щодо можливості отримання суми, яка вже включена до доходу, неоплачувана сума або сума, стосовно якої перестає існувати ймовірність відшкодування, визнається як витрати, а не як коригування суми первісно визнаного доходу.

7.10. Витрати.

Витрати визначаються за методом нарахування.

Склад собівартості реалізованих послуг:

- витрати на персонал,

- амортизація основних засобів;

- витрати на електроенергію, опалення та інші комунальні послуги;

- витрати на утримання будинку;

- витрати на утримання та обслуговування виробничого обладнання;

- інші витрати.

7.11. Пенсії та інші винагороди працівникам по закінченню трудової діяльності

Згідно із вимогами законодавства України державна пенсійна система передбачає розрахунок поточних виплат роботодавцем як відповідний процент від поточної загальної суми виплат працівникам. Такі витрати відображаються у періоді, в якому зароблена відповідна заробітна плата. Після виходу працівників на пенсію усі виплати працівникам здійснюються із фонду соціального захисту. Група не має жодних пенсійних зобов’язань щодо нарахування пенсій, окрім вищенаведених внесків у державну пенсійну систему України, які потребують нарахування. Окрім того, Група не має жодних інших зобов’язань за виплатами після звільнення працівників або інших істотних виплат, які потребують нарахування.

7.12. Взаємозалік статей активів та зобов’язань

Фінансові активи та фінансові зобов’язання згортаються тільки якщо Група має юридичне право здійснити залік визнаних у балансі сум і має намір або зробити взаємозалік, або реалізувати актив та виконати зобов’язання одночасно. При обліку передачі фінансового активу, який не веде до припинення визнання такого активу, Група не згортає переданий актив та пов’язане з ним зобов’язання. Станом на 31.12.2013 Група не здійснювала взаємозаліків активів і зобов’язань.

Підготовка фінансової звітності вимагає від управлінського персоналу формування суджень, оцінок та припущень, які впливають на застосування принципів облікової політики, на суми активів та зобов’язань, доходів та витрат, відображених у звітності, та на розкриття інформації щодо потенційних активів та зобов’язань. Фактичні результати можуть відрізнятися від цих оцінок. Оцінки та припущення, на яких вони ґрунтуються, регулярно переглядаються. Результати перегляду облікових оцінок визнаються у періоді, в якому вони переглядаються, а також у всіх наступних періодах, на які впливають такі оцінки.

Нижче наведені професійні судження, які найбільш суттєво впливають на суми, що відображені у фінансовій звітності, та основні джерела невизначеності оцінок.

Принципи оцінки за справедливою вартістю.

Група класифікує оцінки за справедливою вартістю за допомогою ієрархії справедливої вартості:

1) рівень 1: ціни котирувань на активних ринках для ідентичних активів або зобов’язань;

2) рівень 2: вхідні дані, інші ніж ціни котирувань, що увійшли у рівень 1, які спостерігаються для активів або зобов’язань або прямо, або опосередковано;

3) рівень 3: вхідні дані активів або зобов’язань, що не ґрунтуються на даних ринку, які можна спостерігати.

Кращим свідченням справедливої вартості фінансового активу або фінансового зобов’язання є ціни котирування на активному ринку. Фінансовий інструмент вважається котируваним на активному ринку, якщо ціни котирування легко і регулярно доступні та відображають фактичні й регулярно здійснювані ринкові операції між незалежними сторонами. Справедлива вартість визначається як ціна, узгоджена між зацікавленим покупцем та зацікавленим продавцем в операції незалежних сторін. Мета визначення справедливої вартості для фінансового інструмента, який відкрито купується та продається на активному ринку – отримати ціну, за якою відбулась би операція з цим інструментом на кінець звітного періоду на найсприятливішому активному ринку, до якого Група має безпосередній доступ.

Якщо ринок для фінансового інструмента не є активним, Група визначає справедливу вартість, застосовуючи методи оцінювання. Такі методи базуються на застосуванні останніх ринкових операцій між обізнаними, зацікавленими та незалежними сторонами (якщо вони доступні), посиланні на поточну справедливу вартість іншого ідентичного інструмента, аналізі дисконтованих грошових потоків. Мета застосування методів оцінювання – визначити, якою була б ціна операції на дату оцінки в обміні між незалежними сторонами, виходячи із звичайних міркувань бізнесу. Справедлива вартість оцінюється на основі результатів застосування методів оцінювання, в яких максимально враховуються ринкові показники (та якомога менше – дані, специфічні для Групи). Періодично Група обстежує методи оцінювання та перевіряє їх на обґрунтованість, застосовуючи ціни спостережених поточних ринкових операцій з такими самими інструментами, або на основі інших доступних спостережених ринкових даних.

Справедлива вартість фінансових інструментів базується на наведених далі чинниках:

- вартість грошей у часі;

- кредитний ризик;

- ціни на валютних біржах;

- товарні ціни;

- ціни на інструменти капіталу;

- волатильність;

- ризик дострокового погашення та ризик відмови;

- витрати на обслуговування фінансового активу або фінансового зобов’язання.

Первісне визнання операцій з пов’язаними особами.

В ході своєї звичайної діяльності Група здійснює операції з пов’язаними особами. У відповідності до МСБО 39, фінансові інструменти повинні спочатку відображатись за справедливою вартістю. За відсутності активного ринку для таких операцій для того, щоб визначити, чи проводились операції за ринковими або неринковими процентними ставками, використовуються професійні судження. Основою для судження є ціноутворення на аналогічні види операцій з непов’язаними сторонами та аналіз ефективної процентної ставки.

8. Перехід на нові та переглянуті стандарти.

Нові стандарти, що були випущені та набудуть чинності з 1 січня 2014 року і пізніше.

МСФЗ 9 «Фінансові інструменти» набуває чинності для річних періодів, що починаються не раніше 01 січня 2015 року (дострокове застосування дозволяється). Стандарт був випущений в результаті першого етапу проекту Ради з МСФЗ по заміні МСБО 39 «Фінансові інструменти: класифікація та оцінка».

МСФЗ 9 передбачає, що при первісному визнанні всі фінансові активи оцінюються за справедливою вартістю, окрім боргових інструментів, які можуть (якщо немає можливості оцінки за справедливою вартістю) оцінюватися за амортизованою вартістю, за умови що:

- актив утримується в рамках бізнес-моделі, завданням якої є утримання активів з метою отримання договірних грошових потоків;

- договірні умови щодо фінансового активу призводять до виникнення на конкретні певні дати грошових потоків, які представляють собою виключно виплати основної суми заборгованості та відсотків на основну суму заборгованості, що залишається непогашеною.

Всі фінансові активи, що є інвестиціями в інструменти капіталу, оцінюються за справедливою вартістю з відображенням змін справедливої вартості або в іншому сукупному доході або в прибутку чи збитку.

МСФЗ 9 встановлює, що до фінансових зобов'язань, до яких застосовується можливість оцінки за справедливою вартістю, сума зміни справедливої вартості зобов’язання, що зумовлена змінами кредитного ризику, повинна подаватися у складі іншого сукупного доходу (якщо тільки таке подання не призведе до виникнення або збільшення облікової невідповідності у складі прибутку чи збитку). Залишкова частина зміни справедливої вартості у всіх випадках надається у складі прибутку або збитку.

Компанія не застосовувала достроково МСФЗ 9 «Фінансові інструменти».

Зміни до стандартів, що були випущені та набудуть чинності з 1 січня 2014 року і пізніше.

Зміни до керівництва із застосування МСБО 32 «Фінансові інструменти: подання», роз’яснюють деякі вимоги до згортання фінансових активів і фінансових зобов’язань у звіті про фінансовий стан. Ці нові вимоги до розкриття інформації призначені для того, щоб забезпечити краще порівняння інформації, наведеної в фінансовій звітності, складеній за МСФЗ, та фінансовій звітності, складеній у відповідності до національних стандартів США. Зміни до МСФЗ 32 застосовуються до річних періодів, що починаються з 1 січня 2014 року з ретроспективним застосуванням. Поправки роз’яснюють, що право згортання повинно існувати на теперішній момент, тобто не повинно залежати від майбутніх подій. Воно також повинно бути юридично дійсним для всіх контрагентів в ході звичайної діяльності, а також у випадку невиконання зобов’язань, неплатоспроможності або банкрутства. Зміни також роз’яснюють, що механізми валових розрахунків з можливістю виключити кредитний ризик і ризик ліквідності, та обробляти дебіторську і кредиторську заборгованість в рамках єдиного процесу розрахунків – фактично еквівалентні згортанню, тобто вони задовольняють критерію МСБО 32.

При підготовці фінансової звітності за рік, що закінчився 31 грудня 2013 року, компанія достроково застосовувала зміни до МСБО 32.

Зміни до МСФЗ 10 «Консолідована фінансова звітність», МСФЗ 12 «Розкриття інформації про частки участі в інших суб'єктах господарювання» та МСБО 27 «Окрема фінансова звітність» обов'язкові до застосування для років, що починаються 1 січня 2014 року.

Зміни до МСФЗ 10 звільняють інвестиційні компанії від консолідації дочірніх компаній. При цьому, інвестиційні компанії зобов'язані оцінювати частку участі в дочірніх компаніях за справедливою вартістю через прибутки або збитки. Виняток не застосовується до тих дочірніх компаній, які надають послуги, пов'язані з інвестиційною діяльністю інвестиційної компанії. Компанія вважається інвестиційною, якщо вона відповідає низці критеріїв:

- отримує кошти від одного або більше інвесторів з метою надання їм професійних послуг з управління інвестиціями;

- надає інвесторам запевнення, що метою її бізнесу є виключно вкладення коштів для прирісту капіталу, отримання інвестиційного доходу або і того й іншого;

- оцінює результати практично всіх інвестицій за справедливою вартістю.

Поправки до МСФЗ 12 та МСБО 27 передбачають додаткові розкриття, обов'язкові для інвестиційних компаній. Поправки застосовуються ретроспективно, але з урахуванням спеціальних перехідних вимог.

Зміни до МСБО 36 «Зменшення корисності активів» обов'язкові до застосування для періодів, що починаються з 1 січня 2014 року. Ці зміни:

а) погоджують вимоги до розкриття в МСБО 36 з намірами КМСБО і скорочують перелік обставин, за яких необхідне розкриття очікуваного відшкодування активів або одиниць, які генерують грошові кошти;

б) вимагають додаткових розкриттів про оцінку за справедливою вартістю, якщо сума очікуваного відшкодування знецінених активів розрахована за справедливою вартістю за вирахуванням витрат на вибуття;

в) встановлюють вимоги розкривати ставку дисконтування, використану при розрахунку зменшення корисності (або його відновлення), якщо сума очікуваного відшкодування знецінених активів, розрахована за справедливою вартістю за вирахуванням витрат на вибуття, визначається за методом приведеної вартості.

Зміни до МСБО 39 «Фінансові інструменти: визнання та оцінка» обов'язкові до застосування для періодів, починаючи з 1 січня 2014 року. Зміни уточнюють, що в разі новації похідного фінансового інструменту хеджування, за умови виконання певних критеріїв немає необхідності припиняти облік хеджування.

Тлумачення КТМФЗ 21 «Збори» обов'язкові до застосування для періодів, що починаються з 1 січня 2014 року. Тлумачення КТМФЗ 21 дає вказівки з визнання зобов'язань за зборами, встановленими державою, як за тими, що обліковуються відповідно до МСБО 37 «Забезпечення, непередбачені зобов'язання та непередбачені активи», так і за зборами з чітко визначеними термінами та сумами. Зокрема, Тлумачення КТМФЗ 21 роз'яснює, що

- зобов'язальна подія, яке тягне виникнення зобов'язання зі сплати збору – це подія, яка призвела до необхідності сплати збору;

- якщо зобов'язальна подія відбувається протягом періоду, зобов'язання визнається наростаючим підсумком протягом цього періоду;

- якщо зобов'язальна подія виникає внаслідок досягнення певного мінімального значення, зобов'язання визнається при досягненні цього мінімуму.

Наслідки застосування в майбутньому нових стандартів та змін до стандартів залежатимуть від активів і зобов’язань, що матиме компанія на дату їх застосування, тому визначити їх майбутній вплив в кількісному виразі на даний час неможливо. Керівництво компанії оцінює можливий майбутній вплив від застосування нових (оновлених) стандартів, тлумачень і не виключає їх вплив на облікову політику в майбутньому, на необхідність перегляду процедур, що використовуються для визначення справедливої вартості, та на класифікацію і оцінку фінансових активів та зобов’язань компанії.

9. Перше застосування МСФЗ.

Ця фінансова звітність є першою консолідованою фінансовою звітністю, яку товариство підготувало у відповідності до Міжнародних стандартів фінансової звітності (МСФЗ). Датою переходу на МСФЗ є 1 січня 2012 року. За попередні звітні періоди, що закінчилися 31 грудня 2011 року, товариство складало свою фінансову звітність у відповідності до Положень (стандартів) бухгалтерського обліку (далі – П(с)БО).

Товариство підготувало цю фінансову звітність за рік, що закінчився 31 грудня 2013 року, у відповідності до МСФЗ, які застосовуються у відношенні до звітних періодів станом на 31 грудня 2013 року.

Оціночні значення на 01 січня 2012 року, 31 грудня 2012 року та 31 грудня 2013 року відповідають оціночним значенням на ці ж дати, прийнятим згідно з П(с)БО, після трансформаційних коригувань з врахуванням відмінностей в облікових політиках.

Товариство не застосувало добровільні виключення, передбачені МСФЗ 1 «Перше застосування міжнародних стандартів фінансової звітності».

Відхилення від вимог МСФЗ.

Товариство почало формувати статутний капітал в період, коли функціональна валюта України була валютою гіперінфляційної економіки. МСБО 29 «Фінансова звітність в умовах гіперінфляції» вимагає перерахунку складових власного капіталу товариства (крім нерозподіленого прибутку та будь-якої дооцінки) з використанням загального індексу цін.

Керівництво товариства прийшло до висновку, що застосування вимог МСБО 29 «Фінансова звітність в умовах гіперінфляції» в частині перерахунку статутного капіталу може ввести в оману користувачів фінансової звітності і суперечить меті фінансової звітності, зазначеній в Концептуальній основі. Керівництво товариства, керуючись пунктами 19-20 МСБО 1 «Подання фінансової звітності», прийняло рішення відхилитись від вимог МСБО 29 «Фінансова звітність в умовах гіперінфляції».

У разі перерахунку статутного капіталу на загальний індекс цін статутний капітал збільшився б на 2 452 тис. грн. (з одночасним зменшенням нерозподіленого прибутку) і станом на 31.12.2013 року становив би 14 667 тис. грн.

Узгодження власного капіталу станом на 01.01.2012 року.

|

Актив

|

Примітка

|

П(с)БО

|

Коригування

|

МСФЗ

|

|

1

|

2

|

3

|

4

|

5

|

|

І. Необоротні активи

|

|

|

|

|

|

Нематеріальні активи:

|

|

|

|

|

|

залишкова вартість

|

|

175

|

|

175

|

|

первісна вартість

|

7, 15

|

697

|

(7)

|

690

|

|

накопичена амортизація

|

7, 15

|

(522)

|

7

|

(515)

|

|

Незавершені капітальні інвестиції

|

|

273

|

|

273

|

|

Основні засоби:

|

|

|

|

-

|

|

залишкова вартість

|

|

15 163

|

|

19 915

|

|

первісна вартість

|

2, 3, 11, 14, 15

|

41 618

|

1 825

|

43 443

|

|

накопичена амортизація

|

2, 3, 11, 14, 15

|

(26 455)

|

2 927

|

(23 528)

|

|

Довгострокові біологічні активи:

|

|

|

|

-

|

|

справедлива (залишкова) вартість

|

|

-

|

|

-

|

|

первісна вартість

|

|

-

|

|

-

|

|

накопичена амортизація

|

|

-

|

|

-

|

|

Довгострокові фінансові інвестиції:

|

|

|

|

-

|

|

які обліковуються за методом участі в капіталі інших підприємств

|

|

-

|

|

-

|

|

інші фінансові інвестиції

|

1

|

5 754

|

(3 311)

|

2 443

|

|

Довгострокова дебіторська заборгованість

|

|

-

|

|

-

|

|

Справедлива (залишкова) вартість інвестиційної нерухомості

|

|

-

|

|

-

|

|

первісна вартість інвестиційної нерухомості

|

|

-

|

|

-

|

|

знос інвестиційної нерухомості

|

|

-

|

|

-

|

|

Відстрочені податкові активи

|

17

|

362

|

(209)

|

153

|

|

Гудвіл

|

|

-

|

|

-

|

|

Інші необоротні активи

|

|

-

|

|

-

|

|

Усього за розділом І

|

|

21 727

|

|

22 959

|

|

ІІ. Оборотні активи

|

|

|

|

-

|

|

Виробничі запаси

|

|

243

|

|

243

|

|

Поточні біологічні активи

|

|

-

|

|

-

|

|

Незавершене виробництво

|

|

10 277

|

|

10 277

|

|

Готова продукція

|

|

-

|

|

-

|

|

Товари

|

|

-

|

|

-

|

|

Векселі одержані

|

|

-

|

|

-

|

|

Дебіторська заборгованість за товари, роботи, послуги:

|

|

|

|

-

|

|

чиста реалізаційна вартість

|

|

9 866

|

|

8 878

|

|

первісна вартість

|

|

9 987

|

|

9 987

|

|

резерв сумнівних боргів

|

4

|

(121)

|

(988)

|

(1 109)

|

|

Дебіторська заборгованість за розрахунками з:

|

|

|

|

-

|

|

з бюджетом

|

|

132

|

|

132

|

|

за виданими авансами

|

6, 10, 16

|

3 785

|

(985)

|

2 800

|

|

з нарахованих доходів

|

|

-

|

|

-

|

|

із внутрішніх розрахунків

|

|

-

|

|

-

|

|

Інша поточна дебіторська заборгованість

|

5, 8, 16

|

26 071

|

(1 865)

|

24 206

|

|

Поточні фінансові інвестиції

|

|

-

|

|

-

|

|

Грошові кошти та їх еквіваленти:

|

|

-

|

|

-

|

|

в національній валюті

|

|

3 620

|

|

3 620

|

|

у тому числі в касі

|

|

|

|

-

|

|

в іноземній валюті

|

|

2

|

|

2

|

|

Інші оборотні активи

|

9, 12

|

1 078

|

(952)

|

126

|

|

Усього за розділом ІІ

|

|

55 074

|

|

50 284

|

|

ІІІ. Витрати майбутніх періодів

|

12

|

202

|

(202)

|

-

|

|

ІV. Необоротні активи та групи вибуття

|

|

-

|

|

-

|

|

Баланс

|

|

77 003

|

|

73 243

|

|

І. Власний капітал

|

|

|

|

-

|

|

Статутний капітал

|

|

12 215

|

|

12 215

|

|

Пайовий капітал

|

|

|

|

-

|

|

Додатковий вкладений капітал

|

|

|

|

-

|

|

Інший додатковий капітал

|

17

|

32 916

|

(678)

|

32 238

|

|

Резервний капітал

|

|

1 522

|

|

1 522

|

|

Нерозподілений прибуток (непокритий збиток)

|

1, 4, 5, 6, 7, 8, 11, 13, 14, 17

|

9 443

|

(2 747)

|

6 696

|

|

Неоплачений капітал

|

|

-

|

|

-

|

|

Вилучений капітал

|

|

-

|

|

-

|

|

Усього за розділом І

|

|

56 096

|

|

52 671

|

|

ІІ. Забезпечення таких витрат і платежів

|

|

|

|

-

|

|

Забезпечення виплат персоналу

|

13

|

1 585

|

379

|

1 964

|

|

Інші забезпечення

|

|

-

|

|

-

|

|

Сума страхових резервів

|

|

-

|

|

-

|

|

Сума часток перестраховиків у страхових резервах

|

|

-

|

|

-

|

|

Залишок сформованого призового фонду, що підлягає виплаті переможцям лотереї

|

|

-

|

|

-

|

|

Залишок сформованого резерву на виплату джек-поту, не забезпеченого сплатою участі у лотереї

|

|

-

|

|

-

|

|

Цільове фінансування

|

|

-

|

|

-

|

|

Усього за розділом ІІ

|

|

1 585

|

|

1 964

|

|

ІІІ. Довгострокові зобов'язання

|

|

|

|

-

|

|

Довгострокові кредити банків

|

|

-

|

|

-

|

|

Інші довгострокові фінансові зобов'язання

|

|

-

|

|

-

|

|

Відстрочені податкові зобов'язання

|

17

|

812

|

1 076

|

1 888

|

|

Інші довгострокові зобов'язання

|

|

-

|

|

-

|

|

Усього за розділом ІІІ

|

|

812

|

|

1 888

|

|

ІV. Поточні зобов'язання

|

|

|

|

-

|

|

Короткострокові кредити банків

|

|

-

|

|

-

|

|

Поточна заборгованість за довгостроковими зобов'язаннями

|

|

-

|

|

-

|

|

Векселі видані

|

|

-

|

|

-

|

|

Кредиторська заборгованість за товари, роботи, послуги:

|

|

3 185

|

|

3 185

|

|

Поточні зобов'язання за розрахунками:

|

|

|

|

-

|

|

з одержаних авансів

|

9

|

6 894

|

(1 154)

|

5 740

|

|

з бюджетом

|

|

2 867

|

|

2 867

|

|

з позабюджетних платежів

|

|

2

|

|

2

|

|

зі страхування

|

|

798

|

|

798

|

|

з оплати праці

|

|

2 515

|

|

2 515

|

|

з учасниками

|

|

|

|

-

|

|

із внутрішніх розрахунків

|

|

|

|

-

|

|

Зобов'язання, пов'язані з необоротними активами та групами вибуття, утримуваними для продажу

|

|

|

|

-

|

|

Інші поточні зобов'язання

|

10

|

2 249

|

(636)

|

1 613

|

|

Усього за розділом ІV

|

|

18 510

|

|

16 720

|

|

V. Доходи майбутніх періодів

|

|

-

|

|

-

|

|

Баланс

|

|

77 003

|

|

73 243

|

Опис коригувань станом на 01.01.2012 року.

|

При-мітка

|

Опис коригування

|

Дебет

|

Кредит

|

Сума, тис. грн.

|

|

1

|

Визнання збитків від знецінення фінансових інвестицій, доступних для продажу

|

Нерозподілений прибуток

|

Довгострокові фінансові інвестиції

|

3 311

|

|

2

|

Не визнання бібліотечних фондів необоротними активами

|

Знос основних засобів

|

Первісна вартість основних засобів

|

188

|

|

3

|

Не визнання спецодягу необоротними активами

|

Знос основних засобів

|

Первісна вартість основних засобів

|

22

|

|

4

|

Визнання збитків від знецінення дебіторської заборгованості за товари, роботи, послуги шляхом створення резерву

|

Нерозподілений прибуток

|

Резерв сумнівних боргів

|

988

|

|

5

|

Визнання збитків від знецінення іншої поточної дебіторської заборгованості

|

Нерозподілений прибуток

|

Інша поточна дебіторська заборгованість

|

682

|

|

6

|

Визнання збитків від знецінення дебіторської заборгованості за розрахунками за виданими авансами

|

Нерозподілений прибуток

|

Дебіторська заборгованість за розрахунками за виданими авансами

|

398

|

|

7

|

Не визнання інтернет-сайту необоротним активом

|

Знос нематеріальних активів

|

Первісна вартість нематеріальних активів

|

15

|

|

Нерозподілений прибуток

|

Первісна вартість нематеріальних активів

|

1

|

||

|

8

|

Визнання збитків від надання безпроцентної позики та фінансової допомоги з наступним визнанням фінансових доходів

|

Нерозподілений прибуток

|

Інша поточна дебіторська заборгованість

|

1 132

|

|

9

|

Згортання залишків податкових зобов'язань з ПДВ із залишками авансів отриманих

|

Поточні зобов'язання за розрахунками з одержаних авансів

|

Інші оборотні активи

|

1 154

|

|

10

|

Згортання залишків податкового кредиту з ПДВ із залишками авансів виданих

|

Інші поточні зобов'язання

|

Дебіторська заборгованість за розрахунками за виданими авансами

|

636

|

|

11

|

Застосування гіперінфляції до балансової вартості нерухомості з одночасним сторнуванням індексації

|

Первісна вартість основних засобів

|

Нерозподілений прибуток

|

2 061

|

|

Нерозподілений прибуток

|

Знос основних засобів

|

(2 706)

|

||

|

12

|

Перекласифікація "Витрат майбутніх періодів" в "Інші оборотні активи"

|

Інші оборотні активи

|

Витрати майбутніх періодів

|

202

|

|

13

|

Перерахунок забезпечень на оплату відпусток працівникам

|

Нерозподілений прибуток

|

Забезпечення виплат персоналу

|

379

|

|

14

|

Не визнання витрат на ремонт орендованого обладнання необоротним активом

|

Знос основних засобів

|

Первісна вартість основних засобів

|

3

|

|

Нерозподілений прибуток

|

Первісна вартість основних засобів

|

14

|

||

|

15

|

Перекласифікація ПЗ "1-С: Підприємство" з основних засобів в нематеріальні активи

|

Первісна вартість нематеріальних активів

|

Первісна вартість основних засобів

|

9

|

|

Знос основних засобів

|

Знос нематеріальних активів

|

8

|

||

|

16

|

Перенесення авансів виданих зі статті "Інша поточна дебіторська заборгованість" в статтю "Дебіторська заборгованість за розрахунками за виданими авансами"

|

Дебіторська заборгованість за розрахунками за виданими авансами

|

Інша поточна дебіторська заборгованість

|

51

|

|

17

|

Перерахунок відстроченого податкового активу та відстроченого податкового зобов'язання у зв'язку зі зміною фінансової бази активів та зобов'язань

|

Нерозподілений прибуток

|

Відстрочені податкові зобов'язання

|

398

|

|

Нерозподілений прибуток

|

Відстрочені податкові активи

|

209

|

||

|

|

|

Додатковий капітал

|

Відстрочені податкові зобов'язання

|

678

|

Примітка до рядків 1000-1002 Балансу (консолідованого) «Нематеріальні активи»

Нематеріальні активи Групи представлені в фінансовій звітності наступним чином:

|

Найменування статті

|

Патенти та ліцензії

|

Права користування майном

|

Права на знаки для товарів і послуг

|

Програмне забезп-ечення

|

Авторські та суміжні з ними права

|

Інші немате-ріальні активи

|

Усього

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Балансова вартість на 01 січня 2012 року, у т.ч.

|

37

|

-

|

-

|

138

|

-

|

-

|

175

|

|

первісна вартість

|

43

|

-

|

-

|

647

|

-

|

-

|

690

|

|

накопичена амортизація

|

( 6)

|

-

|

-

|

(509)

|

-

|

-

|

(515)

|

|

Придбано за кошти

|

-

|

-

|

-

|

23

|

-

|

-

|

23

|

|

Придбано за рахунок цільового фінансування (державних грантів)

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Надходження від внутрішньої розробки

|

-

|

-

|

-

|

-

|

-

|

171

|

171

|

|

Придбання в результаті об'єднання бізнесу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Всього надійшло

|

-

|

-

|

-

|

23

|

-

|

171

|

194

|

|

Вибуло у зв’язку з ліквідацією у поточному році

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переведення до активів групи вибуття

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Всього вибуття, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

вибуття первісної вартості

|

-

|

-

|

-

|

1

|

-

|

-

|

1

|

|

вибуття накопиченої амортизації

|

-

|

-

|

-

|

1

|

-

|

-

|

1

|

|

Амортизаційні відрахування

|

(7)

|

-

|

-

|

(67)

|

-

|

-

|

(74)

|

|

Втрати від зменшення корисності, відображені у фінансових результатах

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Відновлення корисності через фінансові результати

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переоцінка, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка первісної вартості

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка зносу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Інше

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Балансова вартість на 31 грудня 2012 року, у т.ч.

|

30

|

-

|

-

|

94

|

-

|

171

|

295

|

|

первісна вартість

|

43

|

-

|

-

|

669

|

-

|

171

|

883

|

|

накопичена амортизація

|

13

|

-

|

-

|

575

|

-

|

|

588

|

|

Придбано за кошти

|

|

-

|

-

|

70

|

-

|

-

|

70

|

|

Придбано за рахунок цільового фінансування (державних грантів)

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Надходження від внутрішньої розробки

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Придбання в результаті об'єднання бізнесу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Всього надійшло

|

-

|

-

|

-

|

70

|

-

|

-

|

70

|

|

Вибуло у зв’язку з ліквідацією у поточному році

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переведення до активів групи вибуття

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Всього вибуття, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

вибуття первісної вартості

|

11

|

-

|

-

|

27

|

-

|

-

|

38

|

|

вибуття накопиченої амортизації

|

8

|

-

|

-

|

27

|

-

|

-

|

35

|

|

Амортизаційні відрахування

|

(27)

|

-

|

-

|

(53)

|

-

|

-

|

(80)

|

|

Втрати від зменшення корисності, відображені у фінансових результатах

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Відновлення корисності через фінансові результати

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переоцінка, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка первісної вартості

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка зносу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Інше

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Балансова вартість на 31 грудня 2013 року, у т.ч.

|

-

|

-

|

-

|

111

|

-

|

171

|

282

|

|

первісна вартість

|

32

|

-

|

-

|

712

|

-

|

171

|

915

|

|

накопичена амортизація

|

32

|

-

|

-

|

601

|

-

|

-

|

633

|

|

Довідково: вартість повністю замортизованих нематеріальних активів, які використовуються Групою

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Довідково:нематеріальні активи з невизначеним строком корисної експлуатації.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Довідково: нематеріальні активи, контрольовані Групою, але не визнані активами згідно МСБО 38

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

Нематеріальних активів, що контролюються Групою, але не визнані активами, у зв’язку з невідповідністю критеріям визнання, наведеним в МСБО 38 «Нематеріальні активи», Група не має.

Нематеріальних активів, корисність яких зменшилась, Група не має.

Протягом звітного періоду змін методів амортизації та термінів корисного використання нематеріальних активів не було.

Протягом звітного періоду Групою не здійснювалася переоцінка вартості нематеріальних активів, зважаючи на відсутність свідчень істотної зміни їх вартості.

Об’єкт нематеріальних активів «Технічний Архів» має невизначений строк корисного використання, тому амортизація на цей об’єкт не нараховувалась.

Примітка до рядків 1010-1012 Балансу (консолідованого) «Основні засоби»

Основні засоби Групи представлені в фінансовій звітності наступним чином:

|

Найменування статті

|

Земель-ні ділян-ки

|

Будівлі, споруди та переда-вальні пристрої

|

Машини та обладнання

|

Транс-портні засоби

|

Інстру-менти, прилади, інвентар (меблі)

|

Інші основні засоби

|

Інші необорот-ні матеріаль-ні активи

|

Усього

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

Балансова вартість на 01 січня 2012 року, у т.ч.

|

-

|

17 345

|

1102

|

772

|

629

|

67

|

-

|

19 915

|

|

первісна (переоцінена) вартість

|

-

|

24 319

|

9 225

|

2 126

|

5 103

|

418

|

2 252

|

43443

|

|

знос

|

-

|

6 974

|

8 136

|

1 354

|

4 474

|

338

|

2 252

|

23 528

|

|

Придбано за кошти

|

-

|

-

|

108

|

-

|

35

|

88

|

31

|

262

|

|

Збудовано

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Придбано за рахунок цільового фінансування (державних грантів)

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Придбання в результаті об'єднання бізнесу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Поліпшення

|

-

|

14

|

2

|

15

|

-

|

32

|

-

|

63

|

|

Всього надійшло

|

-

|

14

|

110

|

15

|

35

|

120

|

31

|

325

|

|

Вибуття у зв'язку зі зміною класифікації, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

вибуття первісної (переоціненої) вартості

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

вибуття зносу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переведення до активів групи вибуття

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Вибуття у зв'язку з реалізацією або ліквідацією, у т.ч.

|

-

|

-

|

29

|

-

|

13

|

6

|

-

|

48

|

|

вибуття первісної (переоціненої) вартості

|

-

|

-

|

731

|

-

|

30

|

24

|

59

|

844

|

|

вибуття зносу

|

-

|

-

|

702

|

-

|

17

|

18

|

59

|

796

|

|

Всього вибуття, у т.ч.

|

-

|

-

|

29

|

-

|

13

|

6

|

|

48

|

|

вибуття первісної (переоціненої) вартості

|

-

|

-

|

731

|

-

|

30

|

24

|

59

|

844

|

|

вибуття зносу

|

-

|

-

|

702

|

-

|

17

|

18

|

59

|

796

|

|

Амортизаційні відрахування

|

|

538

|

310

|

126

|

178

|

30

|

14

|

1196

|

|

Втрати від зменшення корисності, відображені у фінансових результатах

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Відновлення корисності через фінансові результати

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переоцінка, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка первісної вартості

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка зносу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Інше

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Балансова вартість на 31 грудня 2012 року, у т.ч.

|

-

|

16 821

|

860

|

661

|

473

|

164

|

17

|

18 996

|

|

первісна (переоцінена) вартість

|

-

|

24 333

|

8 604

|

2 141

|

5 108

|

514

|

2 224

|

42 924

|

|

знос

|

-

|

7 512

|

7 744

|

1 480

|

4 635

|

350

|

2 207

|

23 928

|

|

Придбано за кошти

|

-

|

-

|

385

|

-

|

46

|

133

|

1

|

565

|

|

Збудовано

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Придбано за рахунок цільового фінансування (державних грантів)

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Придбання в результаті об'єднання бізнесу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Поліпшення

|

-

|

70

|

9

|

-

|

-

|

12

|

-

|

91

|

|

Всього надійшло

|

-

|

70

|

394

|

-

|

46

|

145

|

1

|

656

|

|

Вибуття у зв'язку зі зміною класифікації, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

вибуття первісної (переоціненої) вартості

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

вибуття зносу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переведення до активів групи вибуття

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Вибуття у зв'язку з реалізацією або ліквідацією, у т.ч.

|

-

|

-

|

67

|

-

|

20

|

1

|

-

|

88

|

|

вибуття первісної (переоціненої) вартості

|

-

|

-

|

1252

|

-

|

203

|

18

|

270

|

1743

|

|

вибуття зносу

|

-

|

-

|

1185

|

-

|

183

|

17

|

270

|

1655

|

|

Всього вибуття, у т.ч.

|

-

|

-

|

67

|

-

|

20

|

1

|

-

|

88

|

|

вибуття первісної (переоціненої) вартості

|

-

|

-

|

1252

|

-

|

203

|

18

|

270

|

1743

|

|

вибуття зносу

|

-

|

-

|

1185

|

-

|

183

|

17

|

270

|

1655

|

|

Амортизаційні відрахування

|

-

|

536

|

309

|

131

|

108

|

18

|

1

|

1103

|

|

Втрати від зменшення корисності, відображені у фінансових результатах

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Відновлення корисності через фінансові результати

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Переоцінка, у т.ч.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка первісної вартості

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

переоцінка зносу

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Інше

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Балансова вартість на 31 грудня 2013 року, у т.ч.

|

-

|

16355

|

878

|

530

|

404

|

292

|

2

|

18461

|

|

первісна (переоцінена) вартість

|

-

|

24403

|

7751

|

2141

|

4964

|

643

|

1945

|

41847

|

|

знос

|

-

|

8048

|

6873

|

1611

|

4560

|

351

|

1943

|

23386

|

Станом на 01 січня 2013 року та 31 грудня 2013 року у Групи:

- відсутні обмеження на право власності, а також основні засоби передані в заставу для забезпечення зобов’язань;

- відсутні основні засоби, що тимчасово не використовуються (консервація, реконструкція);

- відсутні контрактні зобов’язання, пов’язані з придбанням основних засобів;

- відсутні компенсації третіх сторін за об’єкти основних засобів, корисність яких зменшилася, або які були втрачені чи передані;

- відсутні основні засоби, отримані за договорами фінансової оренди.

Первісна вартість повністю замортизованих основних засобів складає 3244 тис. грн.

Протягом 2013 року Група не отримувала основні засоби в результаті об'єднання підприємств.

Протягом 2013 року основні засоби не переоцінювалися. Втрати від зменшення корисності та вигоди від відновлення корисності основних засобів не визнавалися. Інших змін первісної вартості та суми зносу основних засобів не було.

Протягом 2013 року Група не отримувала основні засоби за рахунок цільового фінансування.

Амортизація основних засобів нараховується із застосуванням прямолінійного методу

Строки корисного використання встановлюються для кожного об’єкта основних засобів окремо. Середні строки корисного використання для груп основних засобів становлять:

· будівлі, споруди і передавальні пристрої – 45 років;

· машини та обладнання – 5 років;

· транспортні засоби – 10 років;

· інструменти, прилади, інвентар (меблі) – 5 років;

· інші основні засоби – 12 років;

· інші необоротні матеріальні активи – 3 роки.

Примітка до рядків Балансу (консолідованого) 1030 «Довгострокові фінансові інвестиції, які обліковуються за методом участі в капіталі інших підприємств», 1035 «Інші довгострокові фінансові інвестиції», 1160 «Поточні фінансові інвестиції»

Довгострокові фінансові інвестиції представлені іншими довгостроковими фінансовими інвестиціями, які мають наступну структуру:

|

Вид фінансових інвестицій

|

Станом на 31.12.2013 р.

|

Станом на 31.12.2012 р.

|

Станом на 31.12.2011 р.

|

||||||

|

Фінансові інвестиції за справедливою вартістю з відображенням переоцінки як прибутку або збитку

|

Фінансові інвестиції, доступні для продажу

|

Фінансові інвестиції, утримувані до погашення

|

Фінансові інвестиції за справедливою вартістю з відображенням переоцінки як прибутку або збитку

|

Фінансові інвестиції, доступні для продажу

|

Фінансові інвестиції, утримувані до погашення

|

Фінансові інвестиції за справедливою вартістю з відображенням переоцінки як прибутку або збитку

|

Фінансові інвестиції, доступні для продажу

|

Фінансові інвестиції, утримувані до погашення